–ö–∞–∫ –ø–æ–ª—É—á–∏—Ç—å –≤—ã—á–µ—Ç

–í–∞–∂–Ω–æ: –ù–∞–ø–æ–º–∏–Ω–∞–µ–º, —á—Ç–æ –≤—ã—á–µ—Ç –º–æ–∂–Ω–æ –ø–æ–ª—É—á–∏—Ç—å —Ç–æ–ª—å–∫–æ –≤ –æ—Ç–Ω–æ—à–µ–Ω–∏–∏ —Ä–∞—Å—Ö–æ–¥–æ–≤, –ø—Ä–æ–∏–∑–≤–µ–¥–µ–Ω–Ω—ã—Ö –∑–∞ —Å—á–µ—Ç —Å–æ–±—Å—Ç–≤–µ–Ω–Ω—ã—Ö —Å—Ä–µ–¥—Å—Ç–≤. –í—ã—á–µ—Ç —Å–æ —Å—Ä–µ–¥—Å—Ç–≤ –¶–ñ–ó, –≤ —Ç.—á. –Ω–∞–ø—Ä–∞–≤–ª—è–µ–º—ã—Ö –Ω–∞ –ø–æ–≥–∞—à–µ–Ω–∏–µ –∏–ø–æ—Ç–µ—á–Ω–æ–≥–æ –∫—Ä–µ–¥–∏—Ç–∞, –æ—Ñ–æ—Ä–º–∏—Ç—å –Ω–µ–ª—å–∑—è.

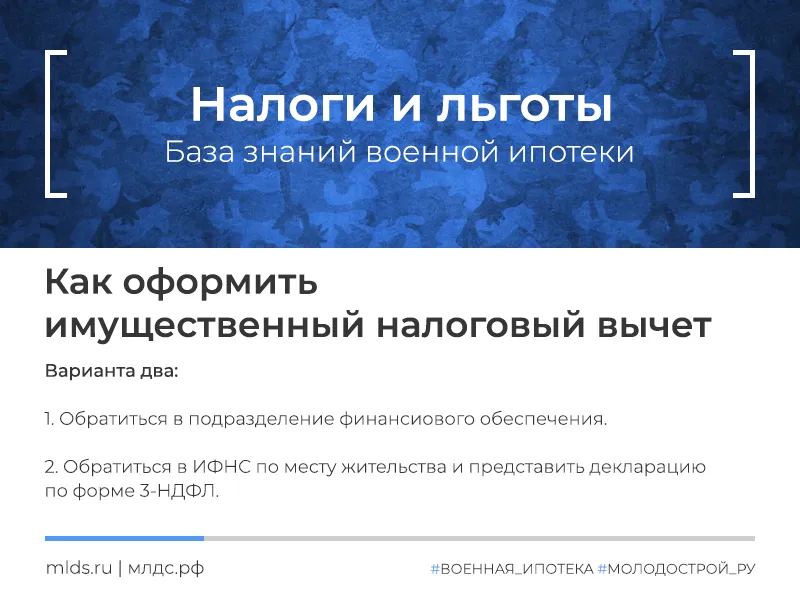

–ò—Ç–∞–∫, –≤–∞—Ä–∏–∞–Ω—Ç–∞ –¥–≤–∞:

- –û–±—Ä–∞—Ç–∏—Ç—å—Å—è –≤ –ò–§–ù–° —Å –∑–∞—è–≤–ª–µ–Ω–∏–µ–º –Ω–∞ –ø—Ä–µ–¥–æ—Å—Ç–∞–≤–ª–µ–Ω–∏–µ —É–≤–µ–¥–æ–º–ª–µ–Ω–∏—è –æ –ø—Ä–µ–¥–æ—Å—Ç–∞–≤–ª–µ–Ω–∏–∏ –Ω–∞–ª–æ–≥–æ–≤–æ–≥–æ –≤—ã—á–µ—Ç–∞ –∏ –∫–æ–º–ø–ª–µ–∫—Ç –ø–æ–¥—Ç–≤–µ—Ä–∂–¥–∞—é—â–∏—Ö –¥–æ–∫—É–º–µ–Ω—Ç–æ–≤. –ü–æ –ø–æ–ª—É—á–µ–Ω–∏—é —É–≤–µ–¥–æ–º–ª–µ–Ω–∏—è –æ–±—Ä–∞—Ç–∏—Ç—å—Å—è –≤ –ø–æ–¥—Ä–∞–∑–¥–µ–ª–µ–Ω–∏–µ —Ñ–∏–Ω–∞–Ω—Å–æ–≤–æ–≥–æ –æ–±–µ—Å–ø–µ—á–µ–Ω–∏—è —Å —Ä–∞–ø–æ—Ä—Ç–æ–º –æ –Ω–µ—É–¥–µ—Ä–∂–∞–Ω–∏–∏ –ù–î–§–õ.

- –û–±—Ä–∞—Ç–∏—Ç—å—Å—è –≤ –∏–Ω—Å–ø–µ–∫—Ü–∏—é –Ω–∞–ª–æ–≥–æ–≤–æ–π —Å–ª—É–∂–±—ã –ø–æ –º–µ—Å—Ç—É –∂–∏—Ç–µ–ª—å—Å—Ç–≤–∞ –∏ –ø—Ä–µ–¥—Å—Ç–∞–≤–∏—Ç—å –¥–µ–∫–ª–∞—Ä–∞—Ü–∏—é –ø–æ —Ñ–æ—Ä–º–µ 3-–ù–î–§–õ —Å –∫–æ–º–ø–ª–µ–∫—Ç–æ–º –ø–æ–¥—Ç–≤–µ—Ä–∂–¥–∞—é—â–∏—Ö –¥–æ–∫—É–º–µ–Ω—Ç–æ–≤.¬Ý

–ù–∞ —Å–∞–π—Ç–µ –§–µ–¥–µ—Ä–∞–ª—å–Ω–æ–π –Ω–∞–ª–æ–≥–æ–≤–æ–π —Å–ª—É–∂–±—ã –∏–º–µ–µ—Ç—Å—è –ø—Ä–æ–≥—Ä–∞–º–º–Ω–æ–µ —Å—Ä–µ–¥—Å—Ç–≤–æ –¥–ª—è –∞–≤—Ç–æ–º–∞—Ç–∏–∑–∏—Ä–æ–≤–∞–Ω–Ω–æ–≥–æ —Ñ–æ—Ä–º–∏—Ä–æ–≤–∞–Ω–∏—è —É–∫–∞–∑–∞–Ω–Ω–æ–≥–æ –¥–æ–∫—É–º–µ–Ω—Ç–∞. –¢–∞–∫–∂–µ –≤—ã—á–µ—Ç –º–æ–∂–Ω–æ –æ—Ñ–æ—Ä–º–∏—Ç—å –≤ –ª–∏—á–Ω–æ–º –∫–∞–±–∏–Ω–µ—Ç–µ –Ω–∞–ª–æ–≥–æ–ø–ª–∞—Ç–µ–ª—å—â–∏–∫–∞ –Ω–∞ —Å–∞–π—Ç–µ –§–ù–°.

–û–±—Ä–∞—â–∞—Ç—å—Å—è –∑–∞ –≤—ã—á–µ—Ç–æ–º –º–æ–∂–Ω–æ –Ω–µ —Ä–∞–Ω–µ–µ, —á–µ–º –æ—Ñ–æ—Ä–º–ª–µ–Ω–∞ —Å–æ–±—Å—Ç–≤–µ–Ω–Ω–æ—Å—Ç—å –Ω–∞ –ø—Ä–∏–æ–±—Ä–µ—Ç–µ–Ω–Ω–æ–µ –∂–∏–ª–æ–µ –ø–æ–º–µ—â–µ–Ω–∏–µ –∏–ª–∏ –ø–æ–¥–ø–∏—Å–∞–Ω –ø–µ—Ä–µ–¥–∞—Ç–æ—á–Ω—ã–π –∞–∫—Ç –Ω–∞ –∫–≤–∞—Ä—Ç–∏—Ä—É –≤ –Ω–æ–≤–æ—Å—Ç—Ä–æ–π–∫–µ. –í –ò–§–ù–° –º–æ–∂–Ω–æ –æ–±—Ä–∞—â–∞—Ç—å—Å—è –Ω–µ —Ä–∞–Ω–µ–µ –≥–æ–¥–∞, —Å–ª–µ–¥—É—é—â–µ–≥–æ –∑–∞ –≥–æ–¥–æ–º, –≤ –∫–æ—Ç–æ—Ä–æ–º –ø—Ä–æ–∏–∑–æ—à–ª–∏ —É–∫–∞–∑–∞–Ω–Ω—ã–µ –≤—ã—à–µ —Å–æ–±—ã—Ç–∏—è.

–ü–µ—Ä–µ—á–µ–Ω—å –Ω–µ–æ–±—Ö–æ–¥–∏–º—ã—Ö –¥–æ–∫—É–º–µ–Ω—Ç–æ–≤ –≤—ã —Ç–∞–∫–∂–µ –º–æ–∂–µ—Ç–µ –Ω–∞–π—Ç–∏ –Ω–∞ —Å–∞–π—Ç–µ –§–ù–° –Ý–æ—Å—Å–∏–∏, —ç—Ç–æ:

- –¥–µ–∫–ª–∞—Ä–∞—Ü–∏—è –ø–æ —Ñ–æ—Ä–º–µ 3-–ù–î–§–õ

- —Å–ø—Ä–∞–≤–∫–∞ –æ –¥–æ—Ö–æ–¥–∞—Ö –ø–æ —Ñ–æ—Ä–º–µ 2-–ù–î–§–õ

- –¥–æ–≥–æ–≤–æ—Ä-–æ—Å–Ω–æ–≤–∞–Ω–∏–µ –¥–ª—è –ø—Ä–∏–æ–±—Ä–µ—Ç–µ–Ω–∏—è –∂–∏–ª–æ–≥–æ –ø–æ–º–µ—â–µ–Ω–∏—è

- —Å–≤–∏–¥–µ—Ç–µ–ª—å—Å—Ç–≤–æ –æ —Ä–µ–≥–∏—Å—Ç—Ä–∞—Ü–∏–∏ –ø—Ä–∞–≤–∞ —Å–æ–±—Å—Ç–≤–µ–Ω–Ω–æ—Å—Ç–∏ –∏(–∏–ª–∏) –≤—ã–ø–∏—Å–∫–∞ –∏–∑ –ï–ì–Ý–ù

- –∫—Ä–µ–¥–∏—Ç–Ω—ã–π –¥–æ–≥–æ–≤–æ—Ä

- –ø–ª–∞—Ç—ë–∂–Ω—ã–µ –¥–æ–∫—É–º–µ–Ω—Ç—ã, –ø–æ–¥—Ç–≤–µ—Ä–∂–¥–∞—é—â–∏–µ —Ä–∞—Å—Ö–æ–¥—ã –Ω–∞ –ø—Ä–∏–æ–±—Ä–µ—Ç–µ–Ω–∏–µ –∂–∏–ª—å—è

–û—Ñ–æ—Ä–º–∏—Ç—å –≤—ã—á–µ—Ç –º–æ–∂–µ—Ç –∏ —Å—É–ø—Ä—É–≥–∞ (—Å—É–ø—Ä—É–≥) —É—á–∞—Å—Ç–Ω–∏–∫–∞ –ù–ò–°

–ò–º—É—â–µ—Å—Ç–≤–æ, –ø—Ä–∏–æ–±—Ä–µ—Ç–µ–Ω–Ω–æ–µ —Å—É–ø—Ä—É–≥–∞–º–∏ –≤–æ –≤—Ä–µ–º—è –±—Ä–∞–∫–∞, –≤ —Ç.—á. –ø–æ –≤–æ–µ–Ω–Ω–æ–π –∏–ø–æ—Ç–µ–∫–µ, —è–≤–ª—è–µ—Ç—Å—è –∏—Ö —Å–æ–≤–º–µ—Å—Ç–Ω–æ–π —Å–æ–±—Å—Ç–≤–µ–Ω–Ω–æ—Å—Ç—å—é, –ø–æ—ç—Ç–æ–º—É –æ–Ω–∏ –æ–±–∞ –∏–º–µ—é—Ç –ø—Ä–∞–≤–æ –Ω–∞ –≤—ã—á–µ—Ç, –≤ —Ç–æ–º —á–∏—Å–ª–µ –ø—Ä–∞–≤–æ —Ä–∞—Å–ø—Ä–µ–¥–µ–ª–∏—Ç—å –µ–≥–æ –ø–æ –¥–æ–≥–æ–≤–æ—Ä–µ–Ω–Ω–æ—Å—Ç–∏.

–ü—Ä–∏ –ø–æ–¥–∞—á–µ —Å—É–ø—Ä—É–≥–∞–º–∏ –∑–∞—è–≤–ª–µ–Ω–∏—è –Ω–∞ –≤—ã—á–µ—Ç –¥–æ–ø–æ–ª–Ω–∏—Ç–µ–ª—å–Ω–æ –ø—Ä–µ–¥–æ—Å—Ç–∞–≤–ª—è—é—Ç—Å—è:

- –∫–æ–ø–∏—è —Å–≤–∏–¥–µ—Ç–µ–ª—å—Å—Ç–≤–∞ –æ –∑–∞–∫–ª—é—á–µ–Ω–∏–∏ –±—Ä–∞–∫–∞;

- –ø–∏—Å—å–º–µ–Ω–Ω–æ–µ –∑–∞—è–≤–ª–µ–Ω–∏–µ (—Å–æ–≥–ª–∞—à–µ–Ω–∏–µ) –æ —Ä–∞—Å–ø—Ä–µ–¥–µ–ª–µ–Ω–∏–∏ —Ä–∞–∑–º–µ—Ä–∞ –∏–º—É—â–µ—Å—Ç–≤–µ–Ω–Ω–æ–≥–æ –Ω–∞–ª–æ–≥–æ–≤–æ–≥–æ –≤—ã—á–µ—Ç–∞ –º–µ–∂–¥—É —Å—É–ø—Ä—É–≥–∞–º–∏.

–û—Ñ–æ—Ä–º–ª–µ–Ω–∏–µ –≤—ã—á–µ—Ç–∞ –æ–±–æ–∏–º–∏ —Å—É–ø—Ä—É–≥–∞–º–∏ —Ü–µ–ª–µ—Å–æ–æ–±—Ä–∞–∑–Ω–æ, –∫–æ–≥–¥–∞ —Å–æ–±—Å—Ç–≤–µ–Ω–Ω—ã—Ö —Å—Ä–µ–¥—Å—Ç–≤ –≤–ª–æ–∂–µ–Ω–æ –º–Ω–æ–≥–æ (–±–æ–ª–µ–µ 2 –º–ª–Ω —Ä—É–±.). –¶–µ–ª—å - –ø–æ–ª—É—á–∏—Ç—å –≤–µ—Å—å –≤—ã—á–µ—Ç –µ–¥–∏–Ω–æ–≤—Ä–µ–º–µ–Ω–Ω–æ, –∞ –Ω–µ —Ä–∞—Å—Ç—è–≥–∏–≤–∞—Ç—å –µ–≥–æ –ø–æ–ª—É—á–µ–Ω–∏–µ –Ω–∞ –Ω–µ—Å–∫–æ–ª—å–∫–æ –ª–µ—Ç –∏ (–∏–ª–∏) –Ω–µ –æ—Ç–∫–ª–∞–¥—ã–≤–∞—Ç—å —ç—Ç–æ—Ç –≤–æ–ø—Ä–æ—Å –¥–æ –ø–æ–∫—É–ø–∫–∏ –µ—â–µ –æ–¥–Ω–æ–≥–æ –∂–∏–ª—å—è, –≤–µ–¥—å –≤—ã—á–µ—Ç –ø—Ä–µ–¥–æ—Å—Ç–∞–≤–ª—è–µ—Ç—Å—è —Å —Å—É–º–º—ã, –Ω–µ –ø—Ä–µ–≤—ã—à–∞—é—â–µ–π 2 –º–ª–Ω —Ä—É–±. –Ω–∞ –æ–¥–Ω–æ–≥–æ –Ω–∞–ª–æ–≥–æ–ø–ª–∞—Ç–µ–ª—å—â–∏–∫–∞, –∏ –≤ —Ä–∞–∑–º–µ—Ä–µ, –Ω–µ –ø—Ä–µ–≤—ã—à–∞—é—â–µ–º –µ–≥–æ –¥–æ—Ö–æ–¥–æ–≤ –∑–∞ –ø—Ä–µ–¥—à–µ—Å—Ç–≤—É—é—â–∏–µ –ø–æ–∫—É–ø–∫–µ 3 –≥–æ–¥–∞.

–ö–æ—Ä–æ—Ç–∫–∞—è —Å—Å—ã–ª–∫–∞ –Ω–∞ —ç—Ç—É —Å—Ç–∞—Ç—å—é:¬Ýhttps://mlds.ru/~VOFii